美元货币体系:一个极简分析框架

王晋斌/文

我们尝试提供一个三层次极简而完整的美元货币体系运行分析框架,为思考美元货币体系的运行和演进提供了新视角和思路,也为研究者研究美元货币体系提供了研究范围和层次区分的逻辑,从纷繁复杂的美元货币体系中明确了所研究的内容在本框架中的位置。

美元货币体系是人类有史以来最复杂的国际货币体系。我们尝试给出一个极简分析框架,以便简洁而完整地理解美元货币体系的运行。

在给出极简分析框架之前,我们先看三个基本事实。

事实1:美国对外投资负净头寸在次贷危机以来大幅上升,截止2023年2季度大约负18万亿美元。

事实1说明美国长期以来从全球净借入资金,然后全球投资,获取融资成本和投资收益之间的差额。美国向全球融资再投资获得的正收益率差被研究者称为美元货币体系的“过度特权”(Gourinchas and Rey, 2005; 2007)。这一净收益在相当程度上弥补了美国经常账户赤字,降低了美国经常账户赤字风险,维护了美元信用,由此成为支撑美元货币体系运行的关键点。

事实2:美元长期以来用欧元等六种货币给自己定价背书,构成了国际金融市场上反映美元强弱的美元指数。这六种货币是美元定价的“弹性锚”,这与固定汇率制度下美元用黄金给自己定价背书的“固定锚”完全不同。

从布雷顿森林体系开始,固定汇率制度存续了26年(1945-1971),1971年美国总统尼克松关闭“黄金窗口”,宣布终止美元与黄金之间的固定兑换比率,固定汇率制度解体。这就是说,美元用黄金作为自己定价的“固定锚”,美元只“锚”了黄金26年,就“锚”不住了。直接原因是:国际市场不相信美国还有能力维持美元和黄金之间固定汇兑关系(美元增加的速度大大高于美国黄金储备的增长速度)。浮动汇率制度下,美元用六种货币给自己定价就完全不同了。欧元等货币的币值随着经济周期和货币政策的变化本身有周期性波动,而美元用这种币值波动的货币给自己定价意味着美元的定价“锚”是“弹性锚”。如果美国经济等方面相对于给自己定价货币篮子的经济体有优势,那么就能在很长的时间里维持美元对外币值的稳定(美元指数的长期稳定性)。从1971年以来(1973年3月为基期=100),截止2023年11月,美元指数的月度均值是超过97的,如果按照95以上就是强美元,那么长期中的平均水平来看美元是强的。美元指数本身也有周期性的波动,有强也有弱,既取决于美国本身的经济周期和宏观政策,也取决于给自己定价六种货币经济体的经济周期和宏观政策。此外,地缘政治等各种冲击也会影响美元指数的走势。

浮动汇率制度至今已有52年(1971-2023),已经是固定汇率制存续期26年的1倍,但美元还处在这个美联储紧缩周期的强势阶段。这就是美元采用黄金“固定锚”和六种货币“弹性锚”之间的巨大差异。

事实3:“去美元化”方兴未艾。“去美元化”是全球货币多极化,不同货币经济体面临的地缘政治(军事)、经济、科技的彼此消长,都会影响该经济体的货币在全球的使用。

有多种因素带来全球“去美元化”,降低美元在国际贸易和投资中的使用程度。2022年乌克兰危机暴发,全球“去美元化”出现了加速态势。“去美元化”加速主要原因是新地缘政治关系深度演进加速了新地缘经济货币关系的变化。美国激进加息周期和疫情冲击导致全球贸易投资收缩也是助推“去美元化”的因素。截止2023年3季度美元在全球外汇储备中占比低于60%,2021年全球非传统储备货币在全球储备中的占比首次超过了10%,表明储备货币多极化的局面已经拉开帷幕。

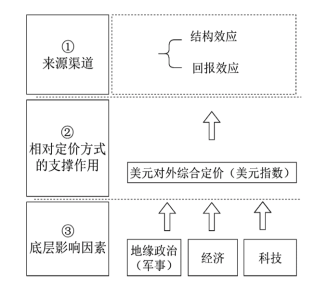

如何理解上述三个基本事实之间的关系?如何把三个基本事实统一在一个分析框架中,以便简洁而全面地理解美元货币体系?为此,我们提出一个三层次美元货币体系极简的分析框架。可以用图1表达。

图1 美元货币体系的三层次极简分析框架

层次1:图1中的上层部分,这一部分是美元货币体系“过度特权”实现方式或者渠道。按照现有的研究,美元货币体系“过度特权”主要由结构效应和回报效应这两大核心渠道构成。结构效应是指美国通过做空安全资产、做多风险资产的杠杆投资结构获得正回报率差。回报效应是指在同一资产细分类别中美国外部资产回报率超过外部负债回报率获得的“过度特权”,体现的是资产属性不同带来的溢价,包括安全性和流动性溢价。按照我们的研究,1990-2021年间美元货币体系“过度特权”年均的净正收益率为1.40个百分点,其中结构效应贡献了约3/4,回报效应贡献了约1/4。

需要注意的是,结构效应和回报效应的测度是基于美元货币体系运行后的事实结果为依据,是一种机制运行事后的数据测度,我们需要充分认识到美元“过度特权”实现背后的定价机制。

层次2:图1中的中层部分,这一部分是美元相对定价方式(或者称为美元指数的定价机制)对美元货币体系“过度特权”运行的支撑作用。相对定价方式是指在浮动汇率制下,国际金融市场上美元用美元指数货币篮子中的六种货币来为自己定价背书。与层次1的差异在于:这是回答为什么会出现图1中的上层部分事后测算结果,或者说图1中层的美元对外定价方式支撑了上层部分的事后测算结果。

美元指数是美元对外综合相对价格,货币篮子中的六种货币成为美元的“弹性锚”。与固定汇率制下美元与黄金间的固定兑换比例无法维持就意味着美元信用崩溃不同,美元指数所代表的美元信用弹性大,美元货币体系“过度特权”的扩张边界模糊,我们不知道国际投资者还能接受多少美国安全资产。另一方面,美元指数的走势不仅取决于美元自身,还取决于美元指数中的六种货币。如果美元本身的价格没有发生变化,但其他货币的价格下跌,那也会反向推动美元指数走高,提高美元对外综合相对价格。反之,如果其他货币的价格上涨,那么也会导致美元指数下行。

美元指数是一个排他性的国际货币体系定价利益集团,这个利益集团占据了全球外汇储备的90%以上,全球外汇市场交易的90%。1999年初欧元出现后,美元指数货币篮子及权重进行了调整,此后美元指数的货币篮子及权重再也不曾发生过调整。通过这种排他性的定价方式,排除了部分强势货币对美元指数的直接影响,有助于美元指数在长期中保持强势和稳定,增加国际投资者持有美国安全资产的意愿,从而强化了结构效应,由于结构效应贡献了过度特权的3/4,因此,美元指数支撑了美元货币体系“过度特权”的运行,也就有助于美元货币体系的运行及存续。

层次3:图1中的下层部分,这一部分是支撑整个美元货币体系运行的底层因素,包括地缘政治(军事)、经济、科技三大支柱。在地缘政治方面,美国通过军事力量或者地缘政治影响力,引诱说服其他国家加入美国领导的全球秩序体系,增加全球对美元的需求。最典型的代表就是“石油美元”。美国以提供军事保护为条件要求沙特把美元作为石油计价货币。在经济方面,美国的金融发展程度、金融市场流动性、经济规模、经济增长速度以及进出口贸易量等因素,都会影响全球投资者对美元及美元资产的需求,也会影响美国金融资产的供给能力和供给结构。在科技方面,美国通过其技术创新能力创造了其他国家对于美国科技产品的需求。为了购买美国产品,其他国家需要持有美元,使用美元交易。最典型的代表是“芯片美元”。这些因素影响了美元的供给和需求,这些因素彼此之间也存在极其复杂的相互影响关系,最终都会影响美元供求,并体现在美元的对外定价上(美元指数)。

底层因素是直接影响美元货币体系演进的因素,国际货币体系变革只有在底层因素上出现重大变化,才会显著影响美元的全球需求。因此,任何国际货币体系的大变革一定发生在本文提出的极简分析框架的底层(第3层次)。底层的全球美元供求关系变化传递到中层的美元指数定价(第2层次),从而影响到上层美元全球大循环及美元货币体系的“过度特权”(第1层次)。

三层次分析框架提供了一个极简而完整的美元货币体系运行分析框架,对思考美元货币体系的演进提供了新视角和思路,为国际货币体系变革提供了简洁的思考逻辑。同时,我们提出的极简分析框架也为研究者研究美元货币体系提供了研究范围和层次区分的逻辑,从纷繁复杂的美元货币体系中明确了所研究的内容在本框架中的位置。