80%会计会漏掉:罚款,滞纳金汇缴你调整对了吗?

先看个案例:阿里巴巴集团因垄断市场行为面临巨额罚款。

案 例

2021年4月10日,国家市场监督管理总局对阿里巴巴集团滥用市场支配地位行为依法作出行政处罚决定:(二)对当事人处以其2019年度中国境内销售额4557.12亿元4%的罚款,计182.28亿元(大写:壹佰捌拾贰亿贰仟捌佰万元)。

政策依据:

根据反垄断法47条:经营者违反本法规定,滥用市场支配地位的,由反垄断执法机‘构责令停止违法行为,没收’违法所得,并处上一年度销售额百分之一以上百分之十以下的罚款。

当然,除了阿里巴巴这种大型企业外,日常企业逾期申报纳税、未足额缴纳税款等也会面临税务机关加收滞纳金以及罚款的处罚,再或者企业经营过程中遇到的合同违约罚款,延期支付货款的滞纳金支出等,这些罚款、滞纳金支出到次年汇算清缴时能税前扣除吗?还需要纳税调整吗?

1.汇缴时,罚款、税收滞纳金不得税前扣除

相关政策

根据《企业所得税法》第十条的规定,在计算应纳税所得额时,下列支出不得扣除:

(1)向投资者支付的利息、红利等权益性投资收益款项;

(2)企业所得税税款;

(3)税收滞纳金;

(4)罚金、罚款和被没收财物的损失;

(5)《企业所得税法》第九条规定以外的捐赠支出;

(6)赞助支出;

(7)未经核定的准备金支出;

(8)与取得收人无关的其他支出。

为什么(3)和(4)不能被税前扣除?

看一下(3)税收滞纳金。根据《中华人民共和国企业所得税法》第十条规定:在计算应纳税所得额时,税收滞纳金支出不得扣除。纳税人未按照规定期限缴纳税款的、扣缴义务人未按照规定期限解缴税款的,税务机关除责令限期缴纳外,从滞纳税款之日起,按日加收滞纳税款万分之五的滞纳金。

常见加收税收滞纳金的6种情形:

①未按规定缴纳税款;

②因纳税人、扣缴义务人计算错误等失误导致少缴税款;

③偷税、骗税;

④不进行纳税申报,不缴或者少缴应纳税款;

⑤欠税;

⑥抗税。

因为企业没有按期足额缴纳税款被税务机关加收的滞纳金,是作为一种惩罚性支出,同时也是对占用国家税款的一种补偿,提醒各位纳税人按期足额缴纳税款,所以怎么会让你企业再从税前扣除呢?

注意:这里的税收滞纳金是不包括社保、工会经费、基金等的滞纳金。

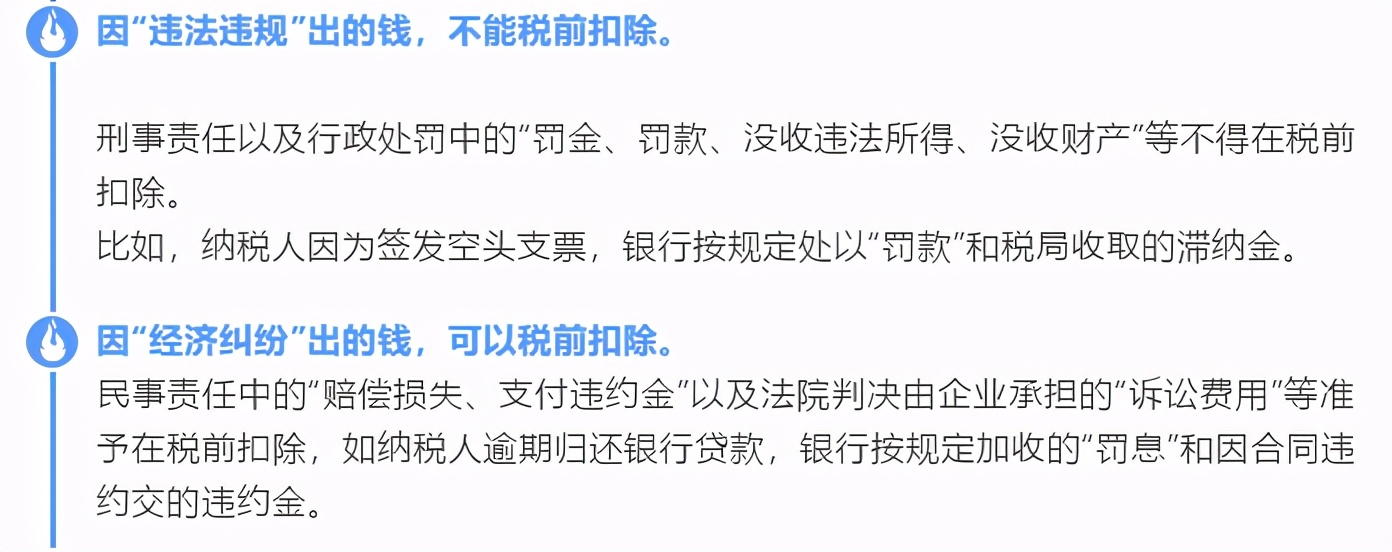

再看一下(4)罚金、罚款和被没收财物的损失,罚金是刑罚手段之一,是指人民法院判处犯罪分子强制向国家缴纳一定数额金钱,罚款是没有违反刑法但是违反了各行政法规的规定给予的行政处罚,没收财产归国家所有,用来弥补犯罪人造成的损失,这些本质上都是违反了国家法律、法规或行政性规定所造成的损失,不属于正常的经营性支出,不允许在税前扣除。

有人问:因为违约支付的合同违约金能不能税前扣除?

当然是可以的,合同违约金属于“经济罚款”,可以税前扣除,日常对于企业缴纳的罚款,需要注意区分是行政性的“罚金、罚款和被没收财物”还是经济罚款?

经济合同违约金(包括银行罚息)、赔偿金、罚款等,属于纳税人按照经济合同规定支付的违约金,并且与生产经营相关,是可以税前扣除的!

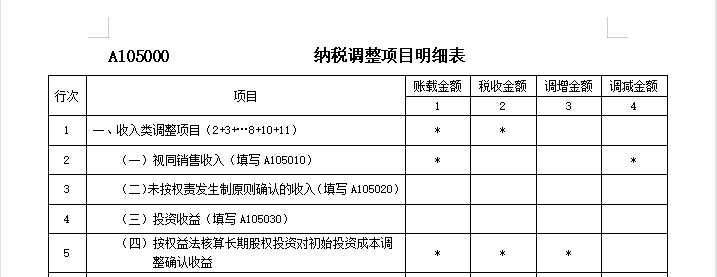

2.汇算清缴时又该如何纳税调整?

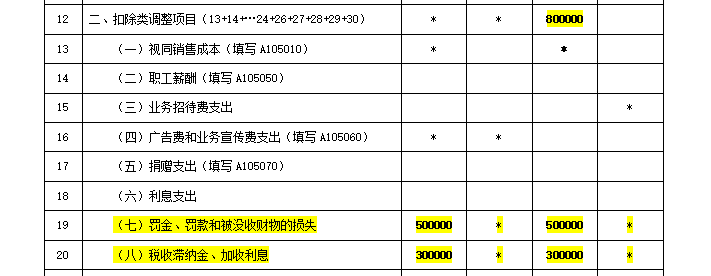

年度申报时,企业发生不可税前扣除的税收滞纳金、罚款等支出,通过填报A105000《纳税调整项目明细表》第19行“罚金、罚款和被没收财物的损失”、第20行“税收滞纳金、加收利息”的第1列“账载金额”、第3列“调增金额”进行纳税调增处理。

深圳市某公司,2019年11月被税务机关查补增值税款200万元,罚款50万元,滞纳金30万元,在做2020年企业所得税汇算清缴时,需要将罚款及滞纳金做纳税调增,填报示例如下:

以上是关于罚款支出、滞纳金的税务调整。

来源:猫叔说税。文章仅供学习交流之目的;版权归原作者所有;如有不妥,请联系删除。